Fachbeiträge & Steuerinformationen

Einfach online lesen oder als PDF-Datei herunterladen und ausdrucken

STEUERERKLÄRUNG FÜR NICHT-RESIDENTEN IN SPANIEN

Steuererklärung für Nicht-Residenten in Spanien:

Das spanische Steuersystem unterscheidet zwischen den steuerlichen Pflichten von Residenten und Nicht-Residenten. Nicht-Residenten, die in Spanien entweder eine Ferienimmobilie besitzen oder Einkünfte aus Vermietungen generieren, sowie diejenigen, die durch den Verkauf einer Immobilie Gewinne erzielen, müssen ihre steuerlichen Verpflichtungen mittels des Modelos 210 deklarieren. Dieser Artikel erläutert detailliert, wer zur Abgabe dieser Steuererklärung verpflichtet ist, welchen Einkünfte deklariert werden müssen, welche Steuersätze anzuwenden sind und welche Fristen dabei zu beachten sind.

Wer muss das Modelo 210 einreichen?

Jeder Nicht-Resident, der Eigentümer einer Immobilie in Spanien ist, muss eine Steuererklärung für Nicht-Residenten (Impuesto sobre la Renta de no Residentes) einreichen, selbst wenn keine Einkünfte aus der Immobilie erzielt werden. Der fiktive Selbstnutzungswert des Zweitwohnsitzes wird als Einkommen besteuert.

Für jede Immobilie muss jeder Eingentümer separat eine Steuererklärung im Selbstveranlagungsverfahren (autoliquidación) unter Verwendung des Steuermodells 210 einreichen. Es ist wichtig, dass jeder Eigentümer seinen eigenen Anteil deklariert. Bei Ehepaaren, die jeweils zu 50% Eigentümer der Immobilie sind, muss dementsprechend jeder Ehepartner 50% der Gesamtsumme in seiner Steuererklärung angeben.

Welche Einkünfte müssen deklariert werden?

Im Rahmen des Modelo 210 müssen verschiedene Arten von Einkünften deklariert werden, dazu zählen insbesondere:

1. Eigennutzung: Der fiktive Selbstnutzungswert des Zweitwohnsitzes wird als Einkommen besteuert.

2. Einkünfte aus unbeweglichem Vermögen: Dies umfasst in der Regel Einkünfte aus Vermietungen.

3. Einkünfte aus Kapitalgewinnen: Dies bezieht sich auf Gewinne aus dem Verkauf von Immobilienbesitz in Spanien.

Benötigte Dokumente und Angaben

Für die korrekte Erstellung Ihrer Steuererklärungen werden folgende Unterlagen und Informationen benötigt:

Steuerklärung des Vorjahres (optional). Grundsteuerbeleg (IBI) von der SUMA für das entsprechende Steuerjahr. Escritura (optional). Anzahl der Eigentümer. Reisepass oder Personalausweis aller Eigentümer. NIE-Nummer aller Eigentümer. Steuernummer des Hauptwohnsitzes: (z.B. Deutschland, Österreich, Schweiz). Bei Vermietung: Nachweise über Ihre Vermietungseinkünfte und die dazugehörigen Ausgaben in Spanien.

Steuersätze

Für Nicht-Residenten gelten folgende allgemeine Steuersätze in Spanien:

- EU-Bürger: 19%

- Nicht-EU-Bürger: 24%

Diese Steuersätze werden auf 2% des Katasterwertes (valor catastral) angewendet, sofern die letzte Bewertung der Immobilie mehr als zehn Jahre zurückliegt. Bei einer neueren Bewertung beträgt diese Prozentsatz 1,1%.

Steuerberechnung

Mieteinnahmen:

Die Mieteinnahmen werden auf Basis des Bruttobetrages berechnet. Notwendige und nachweisbare Ausgaben, die direkt aus der Vermietung resultieren sind abzugsfähig. Diese umfassen Instandhaltung und Reparaturen, Gemeinschaftsgebühren (Comunidad), Versicherungen, Abschreibungen, Nebenkosten wie Wasser und Strom, Grundsteuer (IBI), Gebäudeversicherung sowie monatliche Kreditzinsen. EU-Bürger können diese Ausgaben von den Bruttoeinnahmen abziehen, während diese Nicht-EU-Bürgern nicht zur Verfügung steht. Der zu besteuernde Betrag ergibt sich somit aus den Mieteinnahmen abzüglich der notwendigen Ausgaben, die zur Erzielung dieser Einnahmen anfallen.

Kapitalgewinnsteuer:

Bei Immobilienverkäufen wird der Kapitalgewinn als Differenz zwischen dem Verkaufspreis und dem Kaufpreis der Immobilie berechnet, wobei alle anfallenden Nebenkosten berücksichtigt werden. Sollte der so ermittelte Gewinn den bereits entrichteten Betrag der 3% Steuervorauszahlung (Retención) übersteigen, ist der Verkäufer verpflichtet, die Differenz als Gewinnsteuer innerhalb von vier Monaten nach der Beurkundung des Kaufvertrags nachzuzahlen. Falls der Gewinn geringer als die vorausgezahlten 3% ist, kann der Verkäufer eine Rückerstattung beantragen.

Um die Steuerlast weiter zu reduzieren, können bestimmte, mit dem Kauf oder Verkauf verbundene Kosten vom zu versteuernden Gewinn abgezogen werden. Dazu zählen Notargebühren, Grunderwerbssteuer , Kosten für die Grundbucheintragung, Maklerprovisionen, notwendige Investitionen in die Immobilie sowie Beratungs- und Abwicklungskosten. Diese abzugsfähigen Posten müssen jedoch durch entsprechende Rechnungen nachgewiesen werden.

Fristen

Die Fristen für die Abgabe des Modelo 210 variieren je nach Art der Einkünfte.

Bei regelmäßigen Einkünften, wie beispielsweise Mietteinnahmen, musste die Steuererklärung bis 2023 noch vierteljährig eingereicht werden. Die Frist dafür endete jeweils innerhalb von 20 Tagen nach dem Ende des Quartals, also unmittelbar nach dem vermieteten Quartal, innerhalb des selben Jahres. Ab 2024 trat jedoch eine signifikante Änderung in Kraft: Die Frist für die Zahlung von Steuern auf Mieteinnahmen wurde von quartalsweise auf jährlich umgestellt. Dies bedeutet, dass die Steuerzahlungen nun innerhalb der ersten zwanzig Kalendertage des Januars des auf das Einkunftsjahr folgenden Jahres erfolgen müssen, also müssen die Steuern für Mieteinnahmen des Jahres 2024 spätestens zwischen dem 1. und 20. Januar 2025 entrichtet werden.

Hinweis: Zeiträume, die vom Eigentümer selbst genutzt (Eigennutzung) oder nicht vermietet werden, müssen in einer separaten jährlichen Steuererklärung im Modelo 210 als fiktiver Nutzungswert deklariert werden. Die Abgabe dieser Steuererklärung erfolgt bis zum 31. Dezember des Folgejahres für das vergangene Steuerjahr.

Für einmalige Einkünfte, wie sie beim Verkauf einer Immobilie anfallen, ist die Steuerklärung innerhalb von vier Monaten nach dem Verkaufsdatum einzureichen.

Fazit

Das Verständnis des Modelo 210 ist entscheidend für alle Nicht-Residenten, die in Spanien eine Immobilie besitzen oder daraus Einkünfte erzielen. Durch die Beachtung der oben genannten Hinweise und Fristen kann der Prozess effizient und fehlerfrei gestaltet werden.

Das spanische Steuersystem unterscheidet zwischen den steuerlichen Pflichten von Residenten und Nicht-Residenten

Es ist jedoch wichtig zu betonen, dass die Informationen in diesem Beitrag nicht als Ersatz für individuelle steuerliche Beratung dienen. Sie bieten lediglich einen ersten Überblick über die Thematik. Bei konkreten steuerlichen Fragen oder Unklarheiten sollte immer professioneller steuerlicher Rat eingeholt werden. Wenn Sie unsicher sind, empfehlen wir Ihnen, einen Beratungstermin zu vereinbaren, damit wir Ihre steuerliche Situation klären können. Unser Experten-Team steht Ihnen gerne zur Verfügung und unterstützt Sie bei der korrekten Abgabe dieser Steuererklärung.

EINKOMMENSTEUER FÜR RESIDENTEN IN SPANIEN

Spanien glänzt als Urlaubsparadies mit seinen traumhaft schönen Stränden und unendlichen Sonnenschein, ideal für einen genussvollen Ruhestand. Doch für Rentner, die ihren Wohnsitz nach Spanien verlegt haben, stellt die Besteuerung ihrer Renteneinkünfte eine wichtige finanzielle und rechtliche Frage dar. Dieser Artikel bietet Überblick über die Grundlagen der Einkommensteuer in Spanien, insbesondere mit Blick auf die Besteuerung von Renteneinkünften.

Steuerresidenz in Spanien

Zunächst ist es wichtig zu bestimmen, ob eine Person steuerlich als Resident in Spaniengilt. Gemäß den spanischen Steuergesetzen wird eine Person als in Spanien ansässig betrachtet, wenn sie mehr als 183 Tage pro Kalenderjahr in Spanien verbringt oder den Hauptteil ihrer wirtschaftlichen Interessen im Land hat.

Besteuerung von Renteneinkünften

Sobald der Status als Steuerresident in Spanien feststeht, unterliegen weltweite Einkünfte, einschließlich der Renteneinkünfte, grundsätzlich der spanischen Einkommensteuer. Es ist jedoch wichtig, die Doppelbesteuerungsabkommen zwischen Deutschland und Spanien, der Schweiz und Spanien sowie Österreich und Spanien zu berücksichtigen, die festlegen, welches Land das Besteuerungsrecht für bestimmte Einkunftsarten besitzt.

Doppelbesteuerungsabkommen

Dieses Abkommen bestimmt, welches Land das Besteuerungsrecht für bestimmte Einkunftsarten, einschließlich Renten, besitzt. Nach dem aktuellen Doppelbesteuerungsabkommen (DBA) fällt das Besteuerungsrecht für Renten und betriebliche Versorgungsleistungen gemäß Artikel 17 des DBA dem Land zu, in dem die Person ansässig ist. Hingegen werden Ruhegehälter, die Zahlungen aus öffentlichenKassen darstellen, gemäß Artikel 18 des DBA im Herkunftsland, also dem Land, aus dem die Zahlungen stammen, besteuert.

Beamtenpension

Beim Thema Rente ist eine Unterscheidung zwischen Renten undBeamtenpensionen wichtig. Wenn Sie als in Spanien ansässige Person eine Beamtenpension aus Deutschland, der Schweiz oder Österreich erhalten, wird diese grundsätzlich im Herkunftsland besteuert, unabhängig davon, ob Ihr Hauptwohnsitz in Spanien liegt. Dagegen sind private Renten und Betriebsrenten im Wohnsitzstaat steuerpflichtig.Für in Spanien wohnhafte Residenten, die ausschließlich Einkünfte aus einer Beamtenpension beziehen, besteht somit keine Verpflichtung, eine Einkommensteuererklärung in Spanien abzugeben. Sollten jedoch neben den Pensionsbezügenweitere Einkünfte vorliegen, ist die Erstellung einer Einkommensteuererklärung in Spanien notwendig.

Steuererklärung und Freibeträge

Steuerpflichtige in Spanien sind verpflichtet, jährlich eine Steuererklärung (Declaración de la Renta) abzugeben. Dies gilt auch für Rentner, die ihren Lebensmittelpunkt in Spanien haben und ihre Rente –einschließlich Betriebsrente und Witwenrente – als einzige Einnahmequelle haben. Die Pflicht zur Abgabe einer Steuererklärung für Rentner beginnt bei einem jährlichen Bruttoeinkommen von 15.000 Euro (Stand 2023). Rentner können persönliche Freibeträge nutzen, um ihre zu versteuerndes Einkommen zu senken und somit die Steuerlast zu reduzieren.

Steuersätze und Berechnung

In Spanien unterliegt die Einkommensteuer einem progressiven Tarif, bei dem der Steuersatz mit steigendem Einkommen zunimmt. Dies betrifft Renteneinkünfte gleichermaßen sowie andere Einkunftsarten, einschließlich Arbeitseinkommen, Kapitaleinkünfte wie Zinsen und Dividenden, Einnahmen aus Vermietung und Veräußerungsgewinne.

Selbstveranlagung bei der Einkommensteuererklärung in Spanien

In Spanien basiert die Einkommensteuererklärung, bekannt als „Steuermodell 100“, auf dem Prinzip der Selbstveranlagung (autoliquidación). Dies überträgt die vollständige Verantwortung für die Erstellung und fristgerechte Einreichung der Steuererklärung ohne vorherige Aufforderung an die Steuerpflichtigen selbst. Im Gegensatz zu Deutschland, wo Steuerpflichtige einen Steuerbescheid vom Finanzamt erhalten, liegt es in Spanien in der Eigenverantwortung, die Steuererklärung korrekt auszufüllen und einzureichen. Um sicherzustellen, dass die Steuererklärung korrekt und fristgerecht beim Finanzamt eingereicht wird, nehmen viele Steuerzahler in Spanien die Dienste eines Steuerberaters in Anspruch.

Finanzamt Neubrandenburg

Seit dem 1. Januar 2015 unterliegen in Spanien ansässige deutsche Rentner, die ihre Rente erstmals ab diesem Datum beziehen, einer neuen steuerlichen Regelung gemäß dem aktualisierten Doppelbesteuerungsabkommen zwischen Deutschland und Spanien. Dieses Abkommen sieht vor, dass Renten ab 2015 zunächst bis zu 5% und ab dem Jahr 2030 bis zu 10% in Deutschland besteuert werden. Rentner müssen daher möglicherweise neben der spanischen auch eine deutsche Steuererklärung abgeben. Die in Deutschland entrichtete Steuer kann jedoch auf die Steuerschuld in Spanien angerechnet werden, um eine Doppelbesteuerung zu vermeiden.

Für die Bearbeitung der Steuererklärungen von im Ausland lebenden Rentenempfängern ist das Finanzamt Neubrandenburg zuständig. Rentner, die bereits vor dem 1. Januar 2015 in den Ruhestand getreten sind, sind von diesen Änderungen nicht betroffen; für sie bleibt die steuerliche Situation unverändert, und sie müssen ihre Rente lediglich in Spanien versteuern ohne eine zusätzliche Steuererklärung in Deutschland einzureichen. Wir empfehlen den betroffenen Rentnern, sich direkt mit dem Finanzamt Neubrandenburg in Verbindung zu setzen, um zu klären, ob sie in Deutschland beschränkt steuerpflichtig sind.

Fazit

Im Gegensatz zu Deutschland bietet Spanien Rentnern weniger steuerliche Vorteile. Während der Grundfreibetrag für die Einkommensteuer in Deutschland deutlich höher ist, gelten Renten in Spanien von Beginn an vollständig als steuerpflichtiges Einkommen. In Deutschland hingegen sind Rentenbezüge bis zum Jahr 2024 nur zu etwa 77,1% steuerpflichtig.

Die Besteuerung von Renteneinkünften in Spanien ist für Rentner eine komplexe Angelegenheit, die ein tiefes Verständnis der relevanten Gesetze und Abkommen sowie eine individuelle Planung erfordert. Um Ihre Steuersituation effektiv zu optimieren, empfehlen wir dringend, sich auf die Expertise eines Steuerberaters zu verlassen, der mit den spezifischen Steuergesetzen in Spanien und den Bestimmungen des Doppelbesteuerungsabkommens vertraut ist.

Die Frist für die Einreichung der Einkommensteuererklärung (modelo 100) für das Steuerjahr 2023 beginnt am 3. April und endet am 1. Juli.

Spanien glänzt als Urlaubsparadies mit seinen traumhaft schönen Stränden und unendlichem Sonnenschein, ideal für einen genussvollen Ruhestand - doch stellt es für Rentner kein Steuerparadies dar.

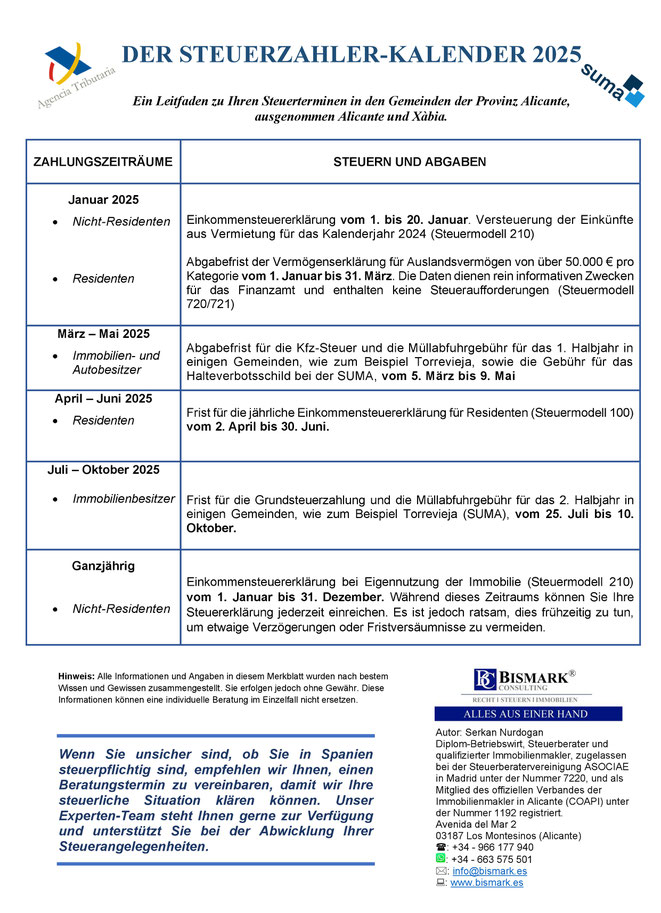

Wenn Sie unsicher sind, ob Sie in Spanien steuerpflichtig sind, empfehlen wir Ihnen, einen Beratungstermin zu vereinbaren, damit wir Ihre steuerliche Situation klären können. Unser Experten-Team steht Ihnen gerne zur Verfügung und unterstützt Sie bei der Abwicklung Ihrer Steuerangelegenheiten.

SCHENKUNGEN VON IMMOBILIEN IN SPANIEN

Schenken mit warmer Hand. Die vorzeitige

Vermögensübertragung bietet die Möglichkeit,

große Vermögenswerte bereits zu Lebzeiten gezielt

an Familienangehörige weiterzugeben. Dieser Ansatz,

bekannt als vorweggenommene Erbfolge, spielt in zahlreichen Familien eine äußerst bedeutende Rolle.

In Spanien unterliegen Schenkungen spezifischen rechtlichen und steuerlichen Regelungen, die eine gründliche Prüfung erfordern. Die Beachtung dieser Vorschriften ist entscheidend, um sicherzustellen, dass die vorzeitige Vermögensübertragung reibungslos verläuft und die beabsichtigten Vorteile ohne unerwünschte steuerliche Konsequenzen realisiert werden

können.

Dieser Artikel beleuchtet die wesentlichen Aspekte von Schenkungen in Spanien und betrachtet sowohl Vor- als auch Nachteile dieser vor vorzeitigen Vermögensübertragung.

Rechtliche Aspekte von Schenkungen in Spanien

In Spanien sind Schenkungen durch das "Código Civil" (Zivilgesetzbuch) geregelt. Der

Prozess einer Schenkung erfordert eine klare Willenserklärung des Schenkers, die vom Beschenkten akzeptiert wird, ohne dass hierfür eine Gegenleistung erbracht werden

muss, insbesondere ohne eine finanzielle Zahlung. Darüber hinaus müssen die Parteien

mündig und geschäftsfähig sein, um eine rechtskräftige Schenkung durchzuführen.

Schenkungen müssen in Spanien schriftlich erfolgen und notariell beurkundet werden.

Die notarielle Beurkundung der Schenkung ist ein wesentlicher Schritt, um deren rechtliche Gültigkeit zu gewährleisten. Dies ist insbesondere für die Übertragung von Immobilieneigentum erforderlich, um die Schenkung gemäß den gesetzlichen Bestimmungen ins Grundbuch eintragen lassen zu können.

Vorteile einer Immobilienschenkung

Die Schenkung von Immobilien ist eine effektive Strategie, die sowohl für den Schenker

als auch für den Beschenkten zahlreiche Vorteile mit sich bringt. Ein wesentlicher

Pluspunkt ist die Möglichkeit, Vermögen geordnet und zu Lebzeiten zu übertragen.

Diese Praxis ist besonders in Familien bedeutend, da sie zur Vermeidung zukünftiger

Erbstreitigkeiten beiträgt. Indem Eigentum frühzeitig übertragen wird, kann das

Vermögen gemäß den Wünschen des Schenkers verteilt werden, was potenzielle Konflikte nach dem Ableben reduziert.

Ein weiterer wesentlicher Vorteil ist die steuerliche Effizienz. Oftmals kann die Schenkung von Immobilien aus steuerlicher Sicht günstiger sein als eine Übertragung

durch Erbschaft. Schließlich ermöglicht die gezielte Planung von Schenkungen, die

Steuerlast zu reduzieren und Vermögen effizienter zu übertragen. In der Comunidad Valenciana beispielsweise ermöglicht der Steuerfreibetrag von 100.000 € pro Kind eine

erhebliche steuerfreie Vermögensübertragung. Ein Elternpaar kann somit zusammen an

jedes seiner Kinder 200.000 € steuerfrei weitergeben.

Die sofortige Übertragung von Eigentumsrechten stellt einen weiteren signifikanten Vorteil dar. Im Gegensatz zur Erbschaft, die oft ein langwieriger und komplexer Prozess ist, ermöglicht die Schenkung einen schnellen und direkten Eigentumsübergang. Dies erlaubtdem Beschenkten, sofort von der Immobilie zu profitieren, sei es durch Nutzung oder Vermietung.

Neben diesen praktischen Aspekten spielt auch die emotionale Komponente eine wichtige Rolle. Die Schenkung ermöglicht es dem Schenker, die Freude zu erleben, zu sehen, wie sein Vermögen zu Lebzeiten genutzt und geschätzt wird. Dies kann ein erfüllendes Erlebnis sein, das die familiären Bindungen stärkt.

Zusammenfassend bietet die Schenkung von Immobilien eine effiziente, emotionale und steuerlich vorteilhafte Methode, Vermögen zu übertragen. Sie fördert nicht nur die familiäre Harmonie, sondern stellt auch sicher, dass Vermögen gemäß den Wünschen des Schenkers verteilt und bewahrt wird.

Neue Steuervorteile bei Schenkungen in der Comunidad Valenciana

Die Schenkungssteuer in Spanien, bekannt als "Impuesto sobre Sucesiones y Donaciones", hängt von mehreren Faktoren ab. Diese umfassen den Wert der Schenkung, das Verwandtschaftsverhältnis zwischen Schenker und Beschenktem sowie die jeweiligen Freibeträge. Engere Familienangehörige, wie Kinder und Ehepartner, profitieren von höheren Freibeträgen im Vergleich zu Personen außerhalb dieses engen Familienkreises. Zudem variiert die Steuer je nach der autonomen Gemeinschaft in Spanien, was bedeutet, dass die spezifischen Steuersätze und Freibeträge regional unterschiedlich sein können.

Die Schenkungssteuer in der Comunidad Valenciana (Bundesland Valencia) hat sich durch das neue Gesetz vom 22. November 2023 erheblich verändert. Nach diesem Gesetz beträgt der Freibetrag für Schenkungen an Kinder oder Ehepartner 100.000 Euro. Zusätzlich gibt es eine erhebliche Steuerermäßigung von 99%, was bedeutet, dass der tatsächlich zu zahlende Steuerbetrag um 99% reduziert wird. Zum Beispiel, wenn aufgrund des Schenkungswerts und unter Berücksichtigung des Freibetrags eine Schenkungssteuer von 10.000 Euro anfallen würde, müsste die betreffende Person aufgrund der zusätzlichen Ermäßigung von 99% nur noch 100 Euro zahlen.

Nachteile einer Immobilienschenkung

Die Übertragung von Vermögen durch Schenkungen im Rahmen einer vorweggenommenen Erbfolge ist eine bedeutende Entscheidung, die sorgfältig abgewogen werden sollte. Ein zentraler Aspekt dabei ist, dass eine Schenkung typischerweise unwiderruflich ist. Dies bedeutet, dass einmal verschenktes Vermögen endgültig an den Beschenkten übergeht und dem Schenker nicht mehr zur Verfügung steht. Ein solcher Verlust des Eigentums birgt Risiken, insbesondere wenn der Schenker später auf das Vermögen angewiesen wäre, etwa im Falle von Pflegebedürftigkeit. Die hohen Kosten für Pflegeeinrichtungen können das verbleibende

Vermögen des Schenkers schnell aufbrauchen. Daher ist es wichtig, sicherzustellen,

dass nach einer Schenkung ausreichend Vermögen für die eigenen Bedürfnisse zurückbleibt.

Insgesamt sollte die Entscheidung für eine Schenkung wohlüberlegt sein und nicht ausschließlich auf der Erwartung basieren, dass der Beschenkte sich im Bedarfsfall

um den Schenker kümmern wird. Das Kernprinzip lautet: Was einmal weggegeben wurde, ist nicht mehr rückholbar und sollte daher im Kontext der eigenen langfristigen Sicherheit und Bedürfnisse abgewogen werden.

Lebenslanges Wohnrecht als Vorsorgemaßnahme

Insbesondere im Fall von Immobilien bietet es sich an, dem Schenker ein lebenslanges

Wohnrecht einzuräumen. Dadurch erhält er das Recht, die Immobilie kostenfrei zu

nutzen. Wohn- und Nießbrauchsrechte ermöglichen die Nutzung von Immobilien, während das Vermögen letztendlich innerhalb der Familie des Schenkers bleibt. Darüber hinaus trägt die Einräumung eines lebenslangen Wohnrechts dazu bei, den vorgeschriebenen Mindestbeurkundungswert (Referenzwert) der Immobilie zu senken. Dies ermöglicht potenzielle Einsparungen bei Schenkungssteuern, insbesondere wenn der Mindestbeurkundungswert den Steuerfreibetrag überschreitet.

Gewinnsteuer bei Immobilienschenkungen

Ein häufig übersehener Punkt ist, dass bei der Schenkung von Immobilien in Spanien

auch eine Gewinnsteuer anfällt. Diese wird auf die Differenz zwischen dem Anschaffungs- und dem Schenkungswert der Immobilie berechnet. Bei der Berechnung der Gewinnsteuer können bestimmte Kosten, wie Notar- und Grundbuchgebühren sowie Grunderwerbssteuer, abgezogen werden. Ebenfalls abzugsfähig sind Investitionen zur Wertsteigerung der Immobilie, sofern entsprechende Belege vorliegen.

Eine bedeutende Ausnahme ist zu beachten: Wenn die geschenkte Immobilie der Hauptwohnsitz eines Schenkers ist, der älter als 65 Jahre ist, wird die Gewinnsteuer

vollständig erlassen. Diese Regelungen zeigen, dass die steuerlichen Konsequenzen einer Schenkung in Spanien vielschichtig sind und von verschiedenen Faktoren abhängen.

Plusvalía bei Immobilienschenkungen

Neben der Schenkungssteuer müssen weitere steuerliche Implikationen berücksichtigt

werden, darunter die Plusvalía. Diese lokale Steuer erfasst den Wertzuwachs eines

Grundstücks seit dem letzten Eigentumswechsel. Sie basiert auf der Annahme, dass der

Grundstückswert mit der Zeit steigt, und wird dementsprechend auf diesen angenommenen Mehrwert berechnet. Die Höhe der Plusvalía variiert je nach verschiedenen Faktoren, wie etwa der Dauer des Besitzes der Immobilie, dem Katasterwert des Bodens und den lokalen Vorschriften. Dabei gilt in der Regel: Je länger die Immobilie gehalten wurde, desto höher fällt die Steuerbelastung aus. Bei einer Schenkung liegt die Steuerpflicht beim Beschenkten.

Fazit

Es ist wichtig zu betonen, dass dieser Artikel keine professionelle rechtliche Beratung ersetzt. Schenkungen in Spanien bieten zahlreiche Möglichkeiten, sind jedoch von komplexen rechtlichen und steuerlichen Rahmenbedingungen geprägt. Um eine reibungslose und rechtssichere Schenkung zu gewährleisten, ist professionelle Beratung, insbesondere von Steuerexperten, unerlässlich. Die sorgfältige Abwägung der Vor- und Nachteile, die individuelle Anpassung an die familiäre Situation und die rechtliche Absicherung durch professionelle Beratung sind unerlässlich. Eine vorzeitige Vermögensübertragung kann eine nachhaltige und generationsübergreifende Strategie sein, wenn sie unter Berücksichtigung aller relevanten Aspekte durchgeführt wird.

Zusammenfassend bietet die Schenkung von Immobilien eine effiziente, emotionale und steuerlich vorteilhafte Methode, Vermögen zu übertragen.

Unser Expertenteam bietet umfassende und hochqualifizierte Beratungsleistungen in

allen rechtlichen und steuerlichen Angelegenheiten im Zusammenhang mit der Übertragung von Immobilien durch Schenkung. Wir gewährleisten eine vollständige und fachgerechte Abwicklung des gesamten Prozesses, indem wir Sie vom Anfang bis zum erfolgreichen Abschluss der Transaktion begleiten und unterstützen.

PATIENTENVERFÜGUNG IN SPANIEN

Vorsorge für einen würdevollen

Ernstfall. In den letzten Jahren ist die Bedeutung von Patientenverfügungen deutlich gestiegen. Im Falle schwerwiegender Erkrankungen ist es heute üblich geworden, im Voraus festzulegen, welche medizinischen Behandlungen gewünscht oder abgelehnt werden sollen. Dies bezieht sich vor allem auf lebenserhaltende Maßnahmen, wenn keine Aussicht auf ein als "würdig" empfundenes Leben besteht oder der natürliche Sterbeprozess bereits eingesetzt hat.

Obwohl niemand gesetzlich dazu verpflichtet ist, eine Patientenverfügung zu haben, sollte jeder diese in Erwägung ziehen. Im Falle, dass Sie sich nicht mehr verständlich äußern können, bietet die Patientenverfügung eine klare Kommunikationsmöglichkeit mit Ihrem Arzt.

Solange Sie in der Lage sind, Ihre Zustimmung zu geben und Ihren Willen mitzuteilen, ist die Patientenverfügung nicht bindend. Sie haben das Recht, Ihrem Arzt direkt zu sagen,

was Sie möchten, und sogar eine bestehende Patientenverfügung zu widerrufen.

Wenn jedoch keine klaren Entscheidungen getroffen wurden, müssen die Hinterbliebenen dies übernehmen. Diese Situation kann vermieden werden, indem man eine Patientenverfügung hinterlegt hat. Dadurch werden nicht nur die eigenen Wünsche respektiert, sondern auch Angehörige von einer belastenden Entscheidung entlastet.

Zentrale Regelungen in Ihrer Patientenverfügung

Die zentralen Regelungen in einer Patientenverfügung betreffen ärztliche und pflegerische Maßnahmen, wie beispielsweise Lebenserhaltung, Schmerzbehandlung, künstliche Ernährung und Organspende.

Durch die Patientenverfügung bestimmen Sie den Umfang der medizinischen Maßnahmen, denen Sie zustimmen. Dabei liegt die Entscheidung allein in Ihrer Hand.

Wichtig ist, in welchen Situationen Sie diese Maßnahmen erlauben oder verbieten möchten. Daher sollten Sie klar angeben, in welchen Fällen bestimmte Behandlungen ergriffen oder unterlassen werden sollen. Zum Beispiel, ob Sie in bestimmten Situationen wiederbelebende Maßnahmen wünschen oder nicht.

Rechtsverbindliche Patientenverfügung

In Spanien ist die Erstellung einer Patientenverfügung gesetzlich geregelt. Damit der Patientenwille verbindlich für den behandelnden Arzt ist, müssen bestimmte Auflagen erfüllt werden. Es wird empfohlen, die Patientenverfügung vor einem spanischen Notar zu errichten, da dies die Gewähr dafür bietet, dass die erforderlichen Formvorschriften ordnungsgemäß eingehalten wurden.

Es ist darüber hinaus von großer Bedeutung zu betonen, dass eine deutsche Patientenverfügung, die ins Spanische übersetzt wird und dabei die vorgeschriebenen Formvorschriften nicht einhält, in Spanien rechtlich unwirksam ist. Ärzte und Krankenhäuser werden solche nicht konformen Verfügungen nicht anerkennen und entsprechend nicht beachten. Daher ist es entscheidend, sicherzustellen, dass die

Patientenverfügung den gültigen gesetzlichen Anforderungen entspricht, um im Ernstfall die gewünschte Rechtssicherheit zu gewährleisten.

Vertreterwahl und Ersatzvertreter

Es ist ratsam, eine Person des Vertrauens als Vertreter zu benennen, die sicherstellt, dass Ihre Wünsche in Bezug auf medizinische Behandlungen respektiert werden. Dies kann der Lebensgefährte oder ein Familienmitglied, vorzugsweise die Kinder, sein.

Wenn Sie nicht mehr in der Lage sind, selbst zu entscheiden, tritt der benannte Vertreter in Aktion. Es ist wichtig zu verstehen, dass dieser Vertreter rechtlich verpflichtet ist, die in

der Patientenverfügung festgelegten Wünsche zu respektieren.

Es ist jedoch zu beachten, dass der ausgewählte Vertreter aus gesundheitlichen oder

persönlichen Gründen ausfallen kann, was die Vertretung unmöglich macht. Es empfiehlt sich daher, einen Ersatzvertreter für den Wunschvertreter zu benennen, um sicherzustellen, dass die Umsetzung Ihrer Wünsche reibungslos erfolgen kann.

Organspende: Spaniens Erfolg mit der Widerspruchslösung

Die Organspende ermöglicht es, anderen Menschen das Leben zu retten oder ihre Gesundheit zumindest zu verbessern. Es gibt keine Altersgrenze für Organspenden. Der rechtliche Maßstab für eine Organspende ist der Hirntod.

In Spanien ist die Organspende nach dem Prinzip der „Widerspruchslösung“ geregelt. Seit 1989 praktiziert Spanien die Widerspruchslösung und ist weltweit führend bei Organspenden. Das bedeutet, dass Organe entnommen werden dürfen, sofern die verstorbene Person zu Lebzeiten nicht ausdrücklich in einer Patientenverfügung widersprochen hat. In Deutschland und der Schweiz hingegen erfolgt die Organentnahme nur, wenn der Verstorbene zu Lebzeiten ausdrücklich zugestimmt

hat, zum Beispiel durch einen Organspendeausweis oder durch die Einwilligung der Angehörigen.

Wenn Sie keine Organentnahme wünschen, sollte dies schriftlich in Ihrer Patientenverfü-

gung festgehalten werden.

Aktive Sterbehilfe in Spanien legalisiert

Spanien hat im Juni 2021 die aktive Sterbehilfe legalisiert und ist damit das vierte Land

in Europa, nach den Niederlanden, Belgien und Luxemburg, das diese Regelung einführt.

Mit dieser Gesetzgebung können Ärzte in Spanien nun aktive Sterbehilfe für Patienten

durchführen, die unter unerträglichen Schmerzen leiden und keine Aussicht auf Heilung haben. Dies ist ein bedeutender Schritt für die Würde und Selbstbestimmung von Patienten in Spanien.

Die Legalisierung erlaubt sowohl Beihilfe zum Suizid als auch aktive Sterbehilfe durch

die beabsichtigte Herbeiführung des Todes. Dies markiert einen deutlichen Unterschied zu Deutschland, wo die aktive Sterbehilfe grundsätzlich verboten ist. Sowohl die aktive Tötung als auch die aktive Tötung auf Verlangen sind strafrechtlich untersagt, nicht nur in Deutschland, sondern auch in Österreich und der Schweiz.

In Deutschland, Österreich und der Schweiz ist bisher die passive und indirekte Sterbehilfe erlaubt. Die passive und indirekte Sterbehilfe beinhaltet lebensverkürzende und schmerzlindernde Maßnahmen. Dies könnte beispielsweise der Verzicht auf Ernährung oder die Verwendung äußerst stark schmerzstillender Medikamente beinhalten.

Insgesamt ist es ratsam, sich frühzeitig mit den Themen Leid, Krankheit und Tod auseinanderzusetzen

Individuelle Verfügungen statt vorgefertigte Musterformulare

Leider bergen viele vorgefertigte Musterformulare, die lediglich Ankreuzen erlauben, einige Risiken. Ein Kernproblem bei Ankreuzformularen ist ihre Interpretationsvielfalt.

Wenn lediglich Kreuzchen gesetzt werden, kann dies später zu Missverständnissen führen. Daher ist es essenziell, klare und verständliche Formulierungen zu wählen, die Ihre Wünsche und Behandlungsziele deutlich kommunizieren.

Um die Schwierigkeiten im Vorfeld zu vermeiden, wird dringend empfohlen, auf Formularmuster zu verzichten und stattdessen individuelle Verfügungen durch einen rechtskundigen Fachmann erstellen zu lassen. Dieser Schritt dient nicht nur der Vermeidung von Formfehlern, sondern insbesondere auch der Verhinderung inhaltlicher Fehler.

Richtige Aufbewahrung von Patientenverfügungen

Für den Ernstfall ist es entscheidend, dass Ärzte schnell über eine Patientenverfügung informiert werden können. Ein wichtiger Rat dabei ist, mehrere Kopien der Verfügung an verschiedenen Orten zu hinterlegen. Dies gewährleistet, dass die Information im Notfall

rasch zugänglich ist.

Es ist dringend zu raten, die Patientenverfügung keinesfalls in einem Safe aufzubewahren, da dies den schnellen Zugriff erschweren oder sogar unmöglich machen könnte. Der eigentliche Zweck einer Patientenverfügung besteht darin, Dritten einen einfachen Zugang zu den individuellen Wünschen und Entscheidungen des Betroffenen zu ermöglichen. Daher ist es im eigenen Interesse, frühzeitig für

eine sichere Aufbewahrung zu sorgen. Dies stellt sicher, dass im Bedarfsfall eine reibungslose Umsetzung gewährleistet ist.

Widerruf einer Patientenverfügung

Es ist wichtig, regelmäßig zu überprüfen, ob Ihre Patientenverfügung noch Ihren aktuellen Einstellungen und Vorstellungen entspricht. Die Möglichkeit, Ihre Patientenverfügung zu ändern oder ganz zu widerrufen, steht Ihnen jederzeit offen, insbesondere wenn Sie feststellen, dass sie nicht mehr Ihren aktuellen Vorstellungen entspricht. Ein Widerruf oder eine Änderung kann auch mündlich erfolgen, doch aufgrund der fehlenden Nachweisbarkeit ist diese Vorgehensweise wenig ratsam.

Unser Tipp

Um optimal für die eigene Zukunft vorzusorgen, sollte man verschiedene rechtliche Dokumente in Erwägung ziehen. Eine zentrale Rolle spielen dabei die Patientenverfügung und die Vorsorgevollmacht. Die Kombination dieser Dokumente bildet gemeinsam mit dem Testament ein starkes Vorsorgepaket.

Unabhängig von Ihrer aktuellen Lebenssituation raten wir zu einer Beratung durch einen

fachkundigen Berater. Diese Beratung ermöglicht es, auf Ihre persönlichen Bedürfnisse und Anforderungen einzugehen.

Foren im Internet können zwar scheinbar einfache Lösungen bieten, doch aufgrund von Erfahrungen haben wir festgestellt, dass hier oft unzuverlässige Informationen zirkulieren. Vertrauen Sie nicht blind auf Empfehlungen aus Online-Diskussionen. Insbesondere in medizinischen und rechtlichen Fragen sollten Informationen aus Internetquellen mit Vorsicht genossen werden. Oftmals sind Antworten von Laien verfasst und spiegeln nicht immer die Realität oder den aktuellen rechtlichen Stand wider.

Fazit

Es existiert keine universelle Lösung, da jeder eine unterschiedliche Haltung, Vorstellung

und individuelle Wünsche bezüglich des Todes und medizinischer Maßnahmen hat. Um

eine maßgeschneiderte Lösung zu finden, ist es unerlässlich, den Rat eines Experten einzuholen. Insbesondere im Zusammenhang mit einer Patientenverfügung ist die präzise Befolgung der spanischen Vorschriften von entscheidender Bedeutung. Insgesamt ist es ratsam, sich frühzeitig mit den Themen Leid, Krankheit und Tod auseinanderzusetzen, um sowohl die eigene Autonomie als auch die Unterstützung der Familie in herausfordernden Zeiten zu gewährleisten.

Es ist wichtig zu betonen, dass dieser Artikel lediglich einen Überblick über die Möglichkeit zur Vorsorge für einen würdevollen Ernstfall und die gesetzlichen Regelungen einer Patientenverfügung bietet und keine individuelle Beratung ersetzen kann. Bei der Erstellung einer Patientenverfügung wird dringend empfohlen, professionelle Unterstützung in Anspruch zu nehmen.

Als erfahrene Berater sind wir darauf spezialisiert, rechtswirksame Dokumente wie Vollmachten und Verfügungen zu formulieren. Wir erstellen für Sie eine Patientenverfügung in Spanisch und Deutsch, damit Sie stets genau wissen, was Sie beim Notar unterzeichnen.

TESTAMENT IN SPANIEN

Nach mir die Sintflut. Wer so denkt, braucht kein Testament. Wer aber seinen Erben einen geordneten Nachlass hinterlassen will, sollte sein Erbe frühzeitig regeln.

Die meisten machen sich viel zu spät oder gar keine Gedanken mit der eigenen Nachlassplanung. Oft gibt

es kein Testament. Für die Erben können dadurch aber erhebliche Probleme entstehen.

Ihre Familienangehörigen haben es im Falle Ihres Ablebens schon schwer genug. Neben

Trauer müssen sie sich mit einem Haufen Papierkram herumschlagen und unzählige

Behördengänge bewältigen. Erleichtern Sie Ihnen die Arbeit und hinterlassen Sie einen

geordneten Nachlass. Das verhindert Streit unter den Hinterbliebenen und verschafft

mehr Zeit für die Trauerbewältigung. Fast alle der denkbaren Nachteile lassen sich dank eines Testaments einfach vermeiden.

Was können Sie in einem Testament regeln?

In einem Testament können Sie grundsätzlich völlig frei bestimmen, wer in welchem Umfang erben soll und wer gegebenenfalls enterbt werden soll. Niemand kann Sie zu einer bestimmten Verfügung zwingen. Es gibt jedoch eine gesetzliche Einschränkung: den Pflichtteil. Den leiblichen Kindern und dem Ehegatten verbleiben mindestens ihre Pflichtteile.

Erbeinsetzung und Ersatzerbe

Die Erbeinsetzung bezieht sich immer auf das gesamte Vermögen, nicht auf einzelne

Gegenstände. Einzelne Gegenstände zu benennen, ist keine Erbeinsetzung, sondern ein

Vermächtnis.

Die einfachste Testamentsform ist die Ernennung eines Alleinerben. Dadurch wird eine komplizierte Erbengemeinschaft vermieden, die den Nachlass unter sich aufteilen muss und oft sich jahrelang um den Nachlass streiten.

In der Regel setzen sich die Ehepartner zunächst gegenseitig als Alleinerben ein. Der

Alleinerbe erhält die komplette Erbschaft. Der Nacherbe (meistens die gemeinsamen

Kinder) erhält den Nachlass nach dem Vorerben.

Als Erben können auch gemeinnützige Organisationen wie Vereine und Stiftungen

eingesetzt werden. Benennen Sie unbedingt auch immer einen Ersatzerben für den Fall,

dass der vorgesehene Erbe das Erbe nicht annehmen kann, weil er zum Beispiel vor dem Erbfall stirbt und wegfällt oder weil er das Erbe ausschlägt. Sonst tritt wieder die gesetzliche Erbfolge ein, die den eigenen Wünschen vielleicht nicht entspricht.

Das müssen Sie beim spanischen Testament beachten

Das sogenannte Berliner Testament (gemeinschaftliches Testament) oder Erbverträge sind nach spanischem Recht unzulässig und werden nicht anerkannt. Diese Formen der letztwilligen Verfügung existieren in Spanien nicht. In Spanien bestimmt jeder Ehegatte getrennt über sein Vermögen. Jeder der Ehegatten kann nur für sich selber ein Einzeltestament errichten. Ein Testament, das in Spanien nicht der gesetzlich vorgeschriebenen Form entspricht, ist schlichtweg nichtig.

Vorteile eines notariellen Testaments in Spanien

Die Vorteile eines notariellen Testaments in Spanien bestehen unter anderem darin, dass der Notar nicht nur die Einhaltung der gesetzlich vorgeschriebenen Form garantiert, sondern vor allem die inhaltliche Richtigkeit. Außerdem prüft der Notar die Testierfähigkeit des Erblassers. Auf diese Weise bietet das spanische Testament, das vor einem Notar erstellt wird, absolute Rechtssicherheit und vermeidet so jahrelange und

teure Erbstreitigkeiten. Weitere praktische Vorteile eines notariellen Testaments in

Spanien sind die schnelle Handlungsfähigkeit für Ihre Erben und unkomplizierte Abwicklung der Erbschaftsannahme. Lästige Behördengänge und aufwendige bürokratische Verfahren entfallen, wie zum Beispiel die Beantragung eines Erbscheins, die Einholung von Apostillen, beglaubigte Übersetzungen von Urkunden etc. Darüber hinaus werden nur notariell beurkundete Testamente im Zentralen Testamentsregister in Madrid verwahrt. Nur so ist Ihr Testament vor Diebstahl, Fälschung, Verlust oder Vernichtung sicher geschützt und kann im Erbfall schnell aufgefunden werden, wodurch die Abwicklung der Erbschaft in Spanien schnell und unkompliziert möglich ist.

Fast alle der denkbaren Nachteile lassen sich dank eines Testaments einfach vermeiden.

Die Abgabefrist der Erbschaftssteuererklärung beträgt nur sechs Monate. Sechs Monate

vergehen sehr schnell und ohne Testament in Spanien ist das zeitlich gar nicht zu schaffen. Wenn diese Frist nicht eingehalten wird, droht ein Bußgeld. Darum sollten Sie in Spanien ein Testament auf jeden Fall vor einem Notar beurkunden lassen.

Ohne Testament

Wenn bei einem Todesfall der Verstorbene kein Testament hinterlegt hat, dann tritt automatisch die gesetzliche Erbfolge ein. Und daran kann auch niemand mehr etwas ändern. Die meisten Ehepaare gehen davon aus, dass im Todesfall der überlebende Ehepartner alles allein erbt. Aber das ist ein Irrglaube. Gesetzliche Erben sind in erster Linie die Kinder des Verstorbenen.

Hatte der Verstorbene außerdem seinen letzten gewöhnlichen Aufenthalt in Spanien

(Residencia), gilt ausschließlich spanisches Erbrecht für die Abwicklung der Erbschaft. Das Nachlassgericht des Heimatlandes ist für die Erteilung eines Erbscheines nicht mehr zuständig, was die Sache für die Erben noch komplizierter macht. Dann muss nämlich in Spanien das Erbenfeststellungsverfahren (declaración de herederos) vor einem Notar durchgeführt werden, was unter anderem die Hinzuziehung von zwei Zeugen notwendig macht. Sie müssen sich darauf einstellen, dass Sie ohne Testament zur Abwicklung erheblich mehr Zeit und auch viel mehr Geld aufwenden müssen.

Das notarielle Testament in Spanien erspart Ihren Erben sehr viel Geld, Zeit und Nerven.

Widerruf eines früheren Testaments

Ein Testament ist nicht in Stein gemeißelt. Ihre Lebensumstände können sich ändern.

Zum Beispiel heiraten Sie wieder oder Ihre Kinder wenden sich von Ihnen ab. Vielleicht

werden Ihnen im Alter andere Menschen, die sich um Sie liebevoll kümmern, wichtiger

als die eigene Familie. Ein Testament passt immer nur in eine bestimmte Lebenssituation. Ein Testament können Sie jederzeit ändern oder widerrufen. Der Widerruf muss in notarieller Form erfolgen.

Erbrecht

Früher richtete sich das Erbrecht noch nach der Staatsangehörigkeit des Verstorbenen.

Seit dem 17. August 2015 gilt die Europäische Erbrechtsverordnung und danach ist

jetzt nur noch entscheidend, wo der Erblasser seinen letzten gewöhnlichen Aufenthalt

zum Zeitpunkt seines Todes hatte. Das heißt, dass zum Beispiel für einen Deutschen

oder Schweizer oder Österreicher, der in Spanien seinen letzten gewöhnlichen

Aufenthalt (Residencia) hatte, das spanische Erbrecht gilt, was einen erheblichen Unterschied zum deutschen oder schweizerischen oder österreichischen Erbrecht bedeutet. Nun erben die Kinder das Vermögen und der Ehegatte erhält nur die reine Nutznießung, weil nämlich spanisches Erbrecht für den Ehepartner sehr ungünstig ist. Im spanischen Erbrecht werden Kinder gegenüber dem Ehepartner bevorzugt. Dies kann der Erblasser vermeiden, indem er im Testament ausdrücklich das Erbrecht seiner Staatsangehörigkeit wählt.

Enterben

Manche Kinder mag man am liebsten von der Erbfolge ausschließen, weil man ein ungesundes Verhältnis zueinander hat oder sogar der Kontakt komplett abgebrochen

wurde. Wenn Sie ein Kind von der Erbfolge ausschließen, heißt das nicht unbedingt,

dass es überhaupt nichts erhält. Das Kind hat einen Anspruch auf den Pflichtteil. Der

Pflichtteil besteht in der Hälfte des Wertes des gesetzlichen Erbteils nach deutschem

Erbrecht.

Beachten Sie außerdem, dass durch die Ausschließung von der Erbfolge nicht nur das

enterbte Kind ausgeschlossen ist, sondern auch dessen Kinder und Enkelkinder, wenn

diese nicht besonders in dem Testament bedacht werden.

Sie können den Pflichtteilsanspruch aber austricksen, indem Sie andere frühzeitig

durch Vermögensübertragungen begünstigen. Wo es nichts zu holen gibt, kann auch nichts gefordert werden.

Fazit

Nachlassfragen sind oft sehr kompliziert. Wir wissen aus Erfahrung nur allzu gut, welche enormen Nachteile es für die Erben hat, wenn der Nachlass nicht geregelt ist. Wir empfehlen Ihnen in jedem Fall eine Beratung durch einen rechtskundigen Fachmann. Auf Empfehlungen in Internetforen sollten Sie nicht vorbehaltlos vertrauen. Die meisten Beiträge und Antworten sind unqualifiziert und stark subjektiv gefärbt. Wer

an professioneller Beratung spart, verursacht erhebliche Probleme und hohe Kosten bei testamentarisch nicht richtig geregeltem Erbfall.

Sowohl für Residente als auch für Nicht-Residente, die Vermögenswerte (Immobilie,

Bankkonto, Auto etc.) in Spanien besitzen, empfehlen wir, unbedingt ein Testament zu

errichten und darin ausdrücklich zu bestimmen, dass für Ihren Nachlass das Erbrecht

Ihrer Staatsangehörigkeit gelten soll.

Wenn Sie Fragen in Bezug auf die Regelung Ihres Nachlasses haben, beraten wir Sie über

die genaue und richtige Formulierung Ihres letzten Willens. Wir verfassen Ihr Testament

zweisprachig (deutsch-spanisch), so dass Sie jederzeit wissen, was Sie beim Notar unterschreiben.

Vorsorge ist besser als Nachsorge. Wir empfehlen daher ein komplettes Vorsorgepaket, also eine Kombination aus Testament, gegenseitige

Generalvollmacht und Patientenverfügung, um möglichst alle Eventualitäten abzudecken. Nur wer sich rechtzeitig Gedanken macht, ist in jeder Lebensphase abgesichert.

AUTO-UMMELDUNG IN SPANIEN

Die Ummeldung eines Fahrzeuges aus Deutschland oder der Schweiz nach Spanien ist ein Prozess, der aufgrund unterschiedlicher EU-Vorschriften und nationaler Gesetze in Spanien sorgfältig zu handhaben ist. Dieser Prozess umfasst verschiedene administrative Schritte, die eingehalten werden müssen, um sicherzustellen, dass das Fahrzeug ordnungsgemäß registriert wird und allen relevanten lokalen Vorschriften entspricht. Insbesondere die Ummeldung eines Autos aus der Schweiz, die nicht Mitglied der Europäischen Union ist, erfordert zusätzliche Schritte, vor allem bei Zoll- und Importbestimmungen.

Dieser Artikel bietet eine Grundlage für jeden, der vorhat, sein Fahrzeug in Spanien umzumelden. Wir erklären Ihnen Schritt für Schritt, wie die Ummeldung in Spanien funktioniert, welche Behördengänge zu erledigen sind und welche Unterlagen Sie benötigen. Zudem erfahren Sie, wie Sie Ihr altes Kennzeichen aus Deutschland abmelden können und welche Punkte Sie bei der Ummeldung besonders beachten müssen.

Voraussetzungen für die Ummeldung

Für die Ummeldung eines Autos in Spanien müssen Sie folgende Unterlagen und Bedingungen erfüllen:

Eigentumsnachweis: Vorlage des Fahrzeugtitels oder der Zulassungsbescheinigung, die den Antragsteller als rechtmäßigen Eigentümer ausweist. In Deutschland sind diese Dokumente besser bekannt als Fahrzeugbrief (Zulassungsbescheinigung Teil II) und Fahrzeugschein (Zulassungsbescheinigung Teil I). In der Schweiz wird äquivalent der Begriff „Fahrzeugausweis“ verwendet.

EG-Übereinstimmungsbescheinigung (auch COC genannt): Diese Bescheinigung ist ein wichtiges Dokument, das die Übereinstimmung des Fahrzeugs mit den EU-Betriebsnormen bestätigt und für die Zulassung des Fahrzeugs in der EU erforderlich ist. Sollte diese fehlen, kann ein Ingenieur alternativ eine spanische „Ficha reducida“ anfertigen.

Gültige ITV (Inspección Técnica de Vehículos): Die ITV ist die spanische technische Fahrzeuginspektion, die alle in Spanien zugelassenen Fahrzeuge regelmäßig durchlaufen müssen, um die Einhaltung der nationalen und europäischen Sicherheits- und Emissionsstandards zu gewährleisten.

Dies ist besonders relevant für Autos, die aus dem Ausland importiert werden, da auch diese vor der Zulassung in Spanien die ITV bestehen müssen, welche mit der Hauptuntersuchung (HU) in Deutschland vergleichbar ist. Hierbei werden die Fahrzeugpapiere sowie der technische Zustand des Fahrzeugs gründlich überprüft. Nach erfolgreicher Inspektion wird die sogenannte „Ficha Técnica“ ausgestellt, ein offizielles Dokument, das die technischen Spezifikationen des Fahrzeugs enthält und für die Zulassung sowie bei Inspektionen erforderlich ist.

Gültiger Personalausweis oder Reisepass des Fahrzeughalters

NIE-Nummer (Número de Identidad de Extranjero): Die Identifikationsnummer und gleichzeitig die Steuernummer für Ausländer, die in Spanien leben oder wirtschaftliche Interessen dort haben, zum Beispiel für die Anmeldung eines Autos.

Wohnsitznachweis: Nachweis des aktuellen Wohnsitzes in der Gemeinde der Provinz, in der das Fahrzeug angemeldet wird, bekannt als „Certificado de Empadronamiento“.

Kfz-Steuer (Impuesto de Vehículos de Tracción Mecánica, IVTM): Für das umzumeldende Auto ist der Zahlungsnachweis bei der SUMA erforderlich, einer Verwaltungsbehörde, die in der Provinz Alicante für die Steuererhebung zuständig ist. Die Höhe der Kfz-Steuer variiert je nach der zuständigen Gemeinde und basiert vor allem auf dem Fahrzeugtyp sowie der in den Fahrzeugpapieren vermerkten „potencia fiscal“, was die fiskalische Leistung des Fahrzeugs darstellt.

Zahlung der Anmeldesteuer: Zusätzlich zur Kfz-Steuer wird auch die Anmeldesteuer („Impuesto de Matriculación“) fällig, die bei der Agencia Tributaria (Finanzamt) zu entrichten ist. Diese Steuer wird berechnet, basierend auf zwei wichtigen Faktoren: dem aktuellen Steuerwert Ihres Autos und wie viel CO2 es ausstößt. Sie finden die CO2-Emissionswerte Ihres Autos im Abschnitt „V.7“ der Zulassungsbescheinigung Teil I, die früher als Fahrzeugschein bekannt war.

Die Steuerbeträge sind wie folgt gestaffelt, abhängig von den CO2-Emissionen Ihres Fahrzeugs: Fahrzeuge, die zwischen 0 und 120 g/km CO2 ausstoßen, sind von der Steuer befreit. Für Autos mit einem Ausstoß von 121 bis 159 g/km beträgt die Steuer 4,75%; Fahrzeuge, die zwischen 160 und 199 g/km emittieren, zahlen 9,75% und solche, die mehr als 200 g/km ausstoßen, unterliegen einem Steuersatz von 16%. Wenn das Auto weniger als 6 Monate alt ist oder weniger als 6.000 km gefahren wurde, gilt es nicht als Gebrauchtwagen und in diesem Fall wird in Spanien die Zahlung von 21% Mehrwertsteuer gefordert.

Besonderheiten bei Fahrzeugen aus der Schweiz:

Zollabfertigung: Da die Schweiz im Gegensatz zu Deutschland nicht zur EU gehört, muss das Fahrzeug zur Einführung in Spanien zunächst durch die Zollabfertigung, bevor es angemeldet werden kann.

Mit allen gesammelten Dokumenten und Zahlungsnachweisen ist ein Termin bei der zuständigen Verkehrsbehörde („Jefatura Provincial de Tráfico“) zu vereinbaren. Nach erfolgreicher Prüfung der Unterlagen wird die spanische Zulassungsbescheinigung („Permiso de Circulación“) ausgestellt. Im Gegenzug werden Ihre Kfz-Papiere aus dem Heimatland von der spanischen Zulassungsbehörde amtshalber einbehalten.

Kosten und Gebühren

Die Kosten für die Ummeldung eines Autos in Spanien variieren. Zu den typischen Steuern und Gebühren gehören: die ITV-Inspektionsgebühr, Zulassungsgebühr bei der Jefatura de Tráfico (Straßenverkehrsbehörde), Kfz-Steuer und eventuell anfallende Anmeldesteuer, die in Abhängigkeit von den CO2-Ausstoßwerten variiert. Für Schweizer Fahrzeuge kommt eine Zollgebühr hinzu, die je nach Fahrzeugwert variieren. Weiterhin müssen Kosten für neue Nummernschilder und das Honorar für die Abwicklung über eine sogenannte Gestoria (spanisches Dienstleistungsbüro) berücksichtigt werden.

Steuerbefreiung aufgrund von Wohnsitzwechsel

Die Einfuhr eines Fahrzeugs nach Spanien im Rahmen eines Wohnsitzwechsels kann steuerbefreit sein, wenn das Fahrzeug als Umzugsgut betrachtet wird. Diese Regelung soll den Umzug innerhalb der Europäischen Union erleichtern und wird unter bestimmten Bedingungen gewährt.

Um eine Steuerbefreiung für Ihr Fahrzeug zu erhalten, müssen folgende Voraussetzungen erfüllt sein:

Wohnsitznachweis: Sie müssen nachweisen, dass Ihr Hauptwohnsitz für mindestens 12 Monate vor Ihrem Umzug in Ihrem Herkunftsland lag, beispielsweise durch Wasser- und Stromrechnungen sowie Steuererklärungen.

Ununterbrochener Besitz und Nutzung: Das Fahrzeug muss mindestens sechs Monate vor dem Umzug in Ihren Besitz gewesen sein und von Ihnen genutzt worden sein.

Abmeldebescheinigung: Sie müssen sich offiziell bei Ihrer Gemeinde im Herkunftsland abmelden (Abmeldebestätigung), die das An- und Abmeldedatum verzeichnen muss.

Die Ummeldung eines Fahrzeugs aus Deutschland oder der Schweiz nach Spanien ist ein Prozess, der aufgrund unterschiedlicher EU-Vorschriften und nationaler Gesetze in Spanien sorgfältig zu handhaben ist.

Registrierung in Spanien: Sie müssen das Fahrzeug innerhalb von 60 Tagen nach Ihrer Anmeldung in der spanischen Gemeinde (Empadronamiento) registrieren. Die Anmeldung dient als Nachweis Ihres neuen Wohnsitzes in Spanien.

Originalrechnung oder Originalkaufvertrag: Für die Steuerbefreiung als Umzugsgut müssen Sie zudem die Originalrechnung oder den Originalkaufvertrag des Fahrzeugs vorlegen, in dem die Mehrwertsteuer ausgewiesen ist.

Verzicht auf Weiterverkauf und Pflicht zur Privatnutzung: Nach der Einfuhr als Umzugsgut dürfen Sie das Fahrzeug in der Regel für 12 Monate nicht verkaufen. Zudem muss das Fahrzeug ausschließlich für den persönlichen Gebrauch eingeführt werden.

Die Einfuhr eines Fahrzeugs nach Spanien im Rahmen eines Wohnsitzwechsels kann steuerbefreit sein, wenn das Fahrzeug als Umzugsgut betrachtet wird.

Neue Kennzeichen

Nachdem Sie von der zuständigen spanischen Zulassungsstelle Ihre neue Zulassungsbescheinigung (permiso de circulación) erhalten haben, können Sie die Nummernschilder bei einem nahegelegenen Schilderdienst anfertigen lassen. Solche Dienste finden sich meist in unmittelbarer Nähe der Zulassungsstellen.

In Spanien ist es im Gegensatz zu Deutschland nicht möglich, Wunschkennzeichen zu wählen. Seit 2001 werden alle Autokennzeichen in Spanien nach einem einheitlichen nationalen System vergeben, das aus vier Ziffern besteht, gefolgt von drei Buchstaben. Durch dieses landesweite Vergabesystem kann die Provinz, in der das Fahrzeug angemeldet wurde, nicht mehr anhand des Kennzeichens identifiziert werden. Eine weitere Besonderheit ist, dass die Kennzeichen in Spanien dauerhaft am Fahrzeug verbleiben, auch bei einem Besitzerwechsel.

Was müssen Sie noch beachten?

Kfz-Versicherung in Spanien: Bevor Sie in Spanien am öffentlichen Straßenverkehr teilnehmen dürfen, muss zudem eine spanische Kfz-Versicherung abgeschlossen werden. Dies stellt sicher, dass Ihr Fahrzeug gemäß spanischen Vorschriften versichert ist und Schäden, die Dritten entstehen könnten, abgedeckt sind.

Abmeldung in Deutschland: Nach der erfolgreichen Zulassung Ihres Fahrzeugs in Spanien ist es unerlässlich, dass Sie das Fahrzeug auch in Deutschland abmelden, um Doppelbesteuerungen und Versicherungskosten zu vermeiden, da die Abmeldung in Deutschland nicht automatisch mit der Zulassung im Ausland einhergeht.

Fazit

Die Ummeldung eines Fahrzeugs in Spanien ist aufgrund zahlreicher Formalitäten ein komplexer Prozess. Dazu zählen notwendige Dokumente, Fahrzeuginspektion sowie anfallende Steuern und Gebühren.

Besonders herausfordernd ist die Zollabwicklung für Fahrzeuge, die aus Nicht-EU-Ländern wie der Schweiz importiert werden. Diese erfordert zusätzliche Formalitäten, die den Prozess verlängern und verkomplizieren.

Zudem können spezielle Steuerbefreiungen, beispielsweise bei der Einfuhr eines Fahrzeugs als Umzugsgut, zusätzliche Komplexität hinzufügen. Diese Befreiungen sind an strenge Bedingungen gebunden, deren Erfüllung genau nachgewiesen werden muss.

Angesichts dieser Herausforderungen ist die Inanspruchnahme professioneller Hilfe eine kluge Entscheidung. Durch eine solche Unterstützung wird sichergestellt, dass alle erforderlichen Schritte korrekt und effizient abgewickelt werden, was Ihnen Zeit, Nerven und auch Geld spart.

Vertrauen Sie auf unsere Expertise und überlassen Sie uns die Komplettabwicklung. So sparen Sie Zeit, vermeiden Fehler und können sich auf einen reibungslosen Start in Spanien freuen. Wir kümmern uns um die Anmeldung Ihres Autos in Spanien und gleichzeitig um die Abmeldung in Deutschland.

KAUF UND VERKAUF EINER IMMOBILIE IN SPANIEN

Welche Kosten und Steuern entstehen beim Erwerb, Besitz und Verkauf einer Immobilie in Spanien?

Einmalige Nebenkosten beim Kauf und

Verkauf

Beim Immobilienkauf hält natürlich auch der Fiskus die Hand auf und fordert vom

Käufer nach der notariellen Beurkundung

des Kaufvertrags (Escritura de Compraventa) die Grunderwerbssteuer, in Spanien Impuesto sobre Transmisiones Patrimoniales (I.T.P.) genannt. In der Comunidad Valencia liegt die Grunderwerbsteuer derzeit bei 10% sowohl für Gebrauchtimmobilien als auch für Neubauten und macht finanziell den dicksten Brocken der Nebenkosten des Immobilienkaufes in Spanien aus. Berechnungsgrundlage ist der seit dem 1. Januar 2022 gesetzlich festgelegte Referenzwert (valor de referencia). Der neue Referenzwert stellt somit den Mindestbeurkundungswert dar, auf den die Steuer beim Kauf (oder der Vererbung oder der Schenkung) einer Immobilie erhoben wird. Wenn es keinen vorgeschriebenen Referenzwert gibt, dann gilt der von den beteiligten Parteien vereinbarte Kaufpreis (Wert). Die Grunderwerbssteuer muss innerhalb von 1

Monat nach der notariellen Beurkundung im Selbstveranlagungsverfahren (autoliquidaci

ón) mit dem Steuermodell 600 eingezahlt werden.

Neben der Grunderwerbsteuer muss der Käufer weitere Kosten zahlen. Das sind z.B.

Notar- und Grundbuchkosten sowie Beratungs- und Abwicklungskosten durch einen Anwalt oder eine sogenannte Gestoría (Abwicklungsbüro).

Die gesamten Nebenkosten, die beim Immobilienerwerb einmalig anfallen, liegen in

der Comunidad Valencia ungefähr zwischen 12% und 14% des Kaufpreises.

Unser Tipp

Sobald Sie den notariellen Kaufvertrag (Escritura de Compraventa) abgeschlossen haben, ist es dringend empfehlenswert Ihre Rechte als neuer Eigentümer sofort in das Grundbuch (Registro de la Propiedad) eintragen zu lassen. Dies schützt Sie davor, dass der Verkäufer die Immobilie mehrfach verkauft.

Auch am Verkäufer verdient der Fiskus mit. Der Gewinn aus der Veräußerung von Immobilien ist in Spanien zu versteuern. Ist der Verkäufer Nicht-Resident, muss sich der

Käufer dazu verpflichten, 3% des beurkundenden Kaufpreises (Retención) einzubehalten

und für den Verkäufer an das Finanzamt als Abschlagszahlung auf die voraussichtliche

Gewinnsteuer abzuführen. Die Abgabe erfolgt mittels des Steuermodells 211. Die Zahlungsfrist dafür beträgt einen Monat nach der notariellen Beurkundung des Kaufvertrags.

Anschließend muss der Verkäufer, sofern der Veräußerungsgewinn höher ist als die

entrichtete 3% Steuervorauszahlung, innerhalb von 4 Monaten nach der Beurkundung

des Kaufvertrags die Gewinnsteuer erklären und den Fehlbetrag nachzahlen. Der ermittelte Veräußerungsgewinn (Differenz zwischen dem Erwerbswert und dem Übertragungswert) wird mit 19% versteuert. Hat der Verkäufer keinen oder einen geringen Gewinn gemacht, als die einbehaltene 3% Steuervorauszahlung (Retención), kann er eine Rückerstattung der Steuer beantragen.

Wichtiger Hinweis

Allerdings kann der Verkäufer trotzdem Steuern sparen. Denn es gibt gewisse Kosten, die auf der einen Seite dem Kaufpreis hinzugerechnet und auf der anderen Seite

vom Verkaufspreis abgezogen werden und Ihren Gewinn mindern und somit die Steuerlast reduzieren. Dazu zählen zum Beispiel Notargebühren, Grunderwerbssteuer und Kosten für Grundbucheintragung sowie Maklerprovision und Investitionen in die Immobilie und Beratungs- und Abwicklungskosten. Diese Kosten können in der

Gewinnsteuer aber nur berücksichtigt werden, wenn der Antragsteller die entsprechenden Rechnungen vorweisen kann.

Zusätzlich zu der Gewinnsteuer schuldet ein Verkäufer die berühmt-berüchtigte Plusvalía (Wertzuwachssteuer). In Spanien lautet die offizielle Bezeichnung Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU), die von den Kommunen erhoben wird. Besteuert wird der Wertzuwachs von Grund und Boden zwischen Kauf und Verkauf. Die Steuerschuld der Plusvalía muss innerhalb von 30 Tagen eingezahlt werden. Zwar hat der Verkäufer die Plusvalía zu zahlen, wobei der Käufer diesen Steuerzahlbetrag vom Kaufpreis einbehält, wenn der Verkäufer ein Nicht-Resident in Spanien ist.

Meist kommt noch eine Maklerprovision beim Immobilienverkauf hinzu, die in Spanien

prinzipiell nur vom Verkäufer getragen wird.

Laufende Steuerpflichten nach dem Immobilienkauf

Das spanische Finanzamt hält aber nicht nur beim Kauf die Hand auf, sondern auch nach dem Immobilienerwerb müssen regelmäßige Steuern bezahlt werden. Eine davon ist die Grundsteuer, auf Spanisch kurz IBI genannt (Impuesto sobre Bines Inmuebles). Jeder, der eine Immobilie in Spanien besitzt, wird einmal im Jahr von der Gemeinde zur Kasse gebeten. In der Provinz Alicante besser bekannt unter dem Namen SUMA (Steuerverwaltungsbehörde). Die Höhe der Grundsteuer wird anhand des Katasterwertes berechnet und von der zuständigen Gemeinde individuell festgelegt. Auch für die Müllabfuhrgebühr ist die Steuerverwaltungsbehörde SUMA zuständig. Die jährlichen Kosten für Müllentsorgung in Spanien unterscheiden sich je nach Gemeinde.

Jeder Nicht-Resident, der eine Immobilie in Spanien besitzt, ist außerdem verpflichtet, eine Zweitwohnsitzsteuer (Impuesto sobre la Renta de no Residentes) abzugeben, auch wenn er mit der Immobilie gar keine Einkünfte erzielt. Besteuert wird der fiktive Selbstnutzungswert des Zweitwohnsitzes als Einkommen. Für jede Immobilie und für jeden Eigentümer muss eine eigene Steuererklärung im Selbstveranlagungsverfahren (autoliquidación) mit dem Steuermodell 210 eingezahlt werden. Der Steuersatz beträgt zurzeit bei EU-Bürgern 19% auf 2% des Katasterwertes (valor catastral), sofern die letzte Revision länger als 10 Jahre her ist, andernfalls gilt 1,1%.

Wird die Immobilie vermietet, müssen die Miteinnahmen innerhalb der ersten zwanzig Kalendertage des Januars des aus das Einkunftsjahr folgenden Jahres versteuert werden.

Der zu besteuernde Betrag (Nettogewinn) ist die Summe der Mieteinnahmen minus der absetzbaren Ausgaben (unmittelbare Kosten, die zu Lasten des Eigentümers gehen). Das könnten zum Beispiel Ausgaben für Nebenkosten wie Wasser und Strom sein oder die Kosten für Grundsteuer (IBI) und Gemeinschaftskosten sowie Reparaturen.

Privatschriftlicher Kaufvorvertrag

Hat man sich auf einen Preis geeinigt, schließt man in Spanien zunächst einen privatschriftlichen Kaufvorvertrag ab, bevor die endgültige Kaufurkunde vor dem Notar

unterzeichnet wird. Folgende Punkte sollten im Kaufvorvertrag für eine Immobilie enthalten sein: Vertragsparteien, genaue Beschreibung der Immobilie, vereinbarter

Kaufpreis und Zahlungsmodalitäten, Frist bis zum Notartermin und Schadensersatzklausel für den Fall eines Rücktritts. Der Kaufvorvertrag ist rechtlich bindend und die darin getroffenen Vertragsbedingungen können bei Nichterfüllung gerichtlich eingefordert werden. Bei der Unterzeichnung dieses privatschriftlichen Kaufvorvertrags ist in Spanien eine Anzahlung von 10% des vereinbarten Kaufpreises üblich. Die Restzahlung erfolgt bei der notariellen Beurkundung des endgültigen Kaufvertrages (Besitzübergabe) in der Regel mit einem Bankscheck.

Unser Tipp vor dem Hauskauf: Um sich vor bösen Überraschungen zu schützen, sollte der Immobilienkäufer vor dem Kauf alle wichtigen Dokumente durch einen Experten genau prüfen lassen. Eines der wichtigsten Dokumente ist der Grundbuchauszug (nota simple). Dieser schafft Klarheit über die Eigentumsverhältnisse, und ob die Immobilie eventuell mit einer Hypothek oder andere dingliche Rechte belastet ist. Ebenso sind beim Erwerb der obligatorische Energiepass (certificado de eficiencia energética) und die sogenannte Bewohnbarkeitsbescheinigung (cédula de habitabilidad) unverzichtbar. Seit 2014 sind in Spanien alle Immobilien, welche verkauft

werden, dazu verpflichtet, einen Energiepass vorzuweisen. Die Bewohnbarkeitsbescheinigung wird bei der Ummeldung von Wasser benötigt. Weitere wichtige Dokumente im Zusammenhang mit dem Immobilienkauf sind die Eigentümerurkunde des Verkäufers sowie der Zahlungsbeleg der letzten Grundsteuer (IBI) und Müllabfuhr von der SUMA. Auch die letzte Strom- und Wasserrechnung sollten nicht fehlen. Sofern die Immobilie einer Eigentümergemeinschaft (Comunidad) angehört, sollte eine Bescheinigung der Eigentümergemeinschaft spätestens zum Notartermin vorliegen, dass dort keine Schulden bestehen.

Steuervertreter (representante fiscal) in Spanien

In Spanien sind Nicht-Residenten, insbesondere wenn sie eine Immobilie kaufen oder

verkaufen, verpflichtet, einen Steuervertreter in Spanien zu benennen. Die Steuervertretung in Spanien ist für Nicht-Residente sehr wichtig, um zu vermeiden, dass

wichtige Mitteilungen des spanischen Finanzamtes mit eventuellen Fristen während der Abwesenheit im Briefkasten unberücksichtigt bleiben. Eine fehlende Steuervertretung

kann schwerwiegende Folgen haben.

Wir bieten professionale Beratung und kompetente Abwicklung aller rechtlichen und

steuerlichen Formalitäten Ihres Immobilienkaufs bzw. -verkaufs. Wir betreuen Sie von

Anfang an und begleiten Sie bis zum Abschluss (Vollabwicklung).

KRANKENVERSICHERUNG IN SPANIEN

Das spanische Gesundheitssystem ist auf universellen Zugang und Gleichheit

ausgerichtet. Dies bedeutet, dass alle Einwohner Spaniens, unabhängig von ihrem sozialen Status oder Einkommen, Zugang zu

grundlegenden Gesundheitsdienstleistungen haben.

Ähnlich wie viele andere europäische Länder bietet auch Spanien eine kostenlose allgemeine Gesundheitsversorgung an. Trotz Budgetkürzungen in den letzten Jahren, die zu längeren Wartezeiten für Behandlungen geführt haben, bleibt die Qualität der medizinischen Versorgung in Spanien hoch. Diese Qualität basiert auf modernen Einrichtungen und hochqualifiziertem Personal und bietet eine umfassende Abdeckung der Bevölkerung. Im internationalen Vergleich wird die medizinische Versorgung in Spanien weiterhin als sehr gut bewertet.

Das spanische Gesundheitssystem ist überwiegend öffentlich finanziert und bietet umfangreiche Gesundheitsleistungen. Die Verwaltung des Gesundheitssystems erfolgt sowohl auf nationaler Ebene durch das spanische Gesundheitsministerium als auch auf regionaler Ebene durch die Gesundheitsbehörden der autonomen Gemeinschaften.

Zugang zum öffentlichen Gesundheitssystem

Das spanische Gesundheitssystem ist darauf ausgelegt, inklusiv zu sein und allen Einwohnern, die in der Sozialversicherung registriert sind, sowie deren Familienangehörigen, einen breiten und kostenlosen Zugang zu gewähren. Ziel ist es, eine universelle Abdeckung zu erreichen und eine vollständige medizinische Versorgung zu sichern.

In Spanien gibt es verschiedene Möglichkeiten, in die gesetzliche Krankenversicherung aufgenommen zu werden, wobei die genauen Schritte und Voraussetzungen je nach Ihrer individuellen Situation und Ihrem Aufenthaltsstatus variieren. Hier sind die Hauptgruppen, die Zugang zum spanischen öffentlichen Gesundheitssystem erhalten können:

Beschäftigte: Personen, die in Spanien arbeiten und über ihren Arbeitgeber Sozialversicherungsbeiträge zahlen, erhalten automatisch vollen Zugang zum Gesundheitssystem.

Selbstständige: Auch „autónomos" genannt, die ihre eigenen Sozialversicherungsbeiträge zahlen, sind ebenfalls in der gesetzlichen Krankenversicherung eingeschrieben.

Familienangehörige eines Versicherten: Ehepartner und Kinder bis zum 26. Lebensjahr von Personen, die bereits in der spanischen gesetzlichen Krankenversicherung versichert sind, können auch in die Versicherung aufgenommen werden.

Rentner: Personen, die eine spanische Rente beziehen, haben gleichermaßen Anspruch auf Leistungen im öffentlichen Gesundheitssystem.

Residenten: Rentner, die sich entscheiden, ihren Lebensmittelpunkt nach Spanien zu verlagern, benötigen das europäische Standardformular S1 (früher bekannt als E-121), um sich bei der spanischen Sozialversicherung (Seguridad Social) zu registrieren. Dieses Formular ist direkt von der Krankenversicherung Ihres Herkunftslandes, wie Deutschland, Österreich oder der Schweiz, erhältlich. Die Kosten für medizinische Leistungen werden unmittelbar zwischen dem spanischen Gesundheitssystem und Ihrer heimatlichen Krankenkasse abgerechnet.

Wenn Sie sich mithilfe des S1 bei der spanischen Krankenkasse anmelden, verlieren Sie keine Leistungen Ihrer heimatlichen Krankenversicherung. Auch nachdem Sie Ihren Wohnsitz nach Spanien verlegt haben, können Sie weiterhin medizinische Behandlungen in Ihrem Herkunftsland in Anspruch nehmen. Dies ist nützlich, wenn Sie sich zum Beispiel eine zweite Meinung einholen oder eine Behandlung oder Operation lieber dort durchführen lassen möchten.

Um Ihre spanische Versicherungskarte, auch SIP-Karte (Tarjeta Sanitaria) genannt, zu erhalten, besuchen Sie Ihr lokales Gesundheitszentrum (Centro de Salud). Bringen Sie dazu den Berechtigungsnachweis (Documento acreditativo del derecho a asistencia sanitaria) von der spanischen Sozialversicherung (Seguridad Social), Ihre grüne Residencia-Karte und eine aktuelle Meldebescheinigung mit, die nicht älter als drei Monate sein darf.

Convenio Especial

Das Convenio Especial stellt eine wertvolle Option für Personen dar, die sonst keinen Zugang zum öffentlichen Gesundheitssystem in Spanien hätten. Dieses Programm ermöglicht eine umfassende Gesundheitsversorgung, ist jedoch kostenpflichtig. Die Höhe der monatlichen Gebühr hängt vom Alter des Versicherten ab und davon, ob es sich um Schweizer handelt, die in das bilaterale Sozialversicherungsabkommen zwischen der Schweiz und Spanien eingeschrieben sind.

Besonderheiten für Schweizer

Das Convenio Especial ist eine besondere Vereinbarung zwischen der Schweiz und Spanien. Es gilt nur für Bürger dieser beiden Länder und ermöglicht Schweizern, sich von der obligatorischen Krankenversicherung in der Schweiz befreien zu lassen.

Bedingungen: Um Ihre Anmeldung in diesem Abkommen abzuschließen, müssen Sie bereits als Resident in Spanien registriert sein und die grüne Residencia-Karte besitzen. Zusätzlich benötigen Sie eine aktuelle Wohnsitzbescheinigung (Certificado de Empadronamiento), die nicht älter als drei Monate sein darf. Zudem ist ein Steuerausweis erforderlich, der Ihre Rentenleistung aus der Schweiz darlegt und bestätigt, dass Sie Rentner sind. Falls der Steuerausweis nicht bereits in Spanisch vorliegt, muss er beglaubigt übersetzt werden.

Kosten: Die monatliche Gebühr für das Convenio Especial, das ausschließlich für Schweizer gilt, beträgt derzeit 87,34 Euro. Dies stellt eine sehr günstige Option dar, insbesondere im Vergleich zu den deutlich höheren Kosten einer Krankenversicherung in der Schweiz.

Besonderheiten für EU-Bürger

Auch als EU-Bürger haben Sie die Möglichkeit, sich nach mindestens einem Jahr ununterbrochenem Aufenthalt in Spanien in die spanische gesetzliche Krankenversicherung im Rahmen des sogenannten Convenio Especial einzuschreiben. Dies gilt jedoch nur, wenn Sie in Ihrem Herkunftsland über keinen bestehenden Versicherungsschutz verfügen. Dies steht im Gegensatz zu Schweizern, die zwar in der Schweiz krankenversichert sind, sich jedoch durch die Aufnahme in das Convenio Especial von der Versicherungspflicht in der Schweiz befreien lassen können.

Bedingungen: Um sich für das Convenio Especial zu qualifizieren, müssen Sie nachweisen, dass Sie seit mindestens einem Jahr ununterbrochen vor der Antragstellung in Spanien Ihren Wohnsitz hatten. Dieser Nachweis erfolgt durch die Vorlage eines „certificado de empadronamiento historico“, welches nicht älter als drei Monate sein darf und belegt, dass Sie mindestens zwölf Monate ununterbrochen in Spanien gemeldet und wohnhaft waren. Zudem ist es erforderlich, dass Sie als Resident in Spanien eingetragen sind und die grüne Residencia-Karte vorweisen können. Darüber hinaus benötigen Sie einen Nachweis Ihrer letzten deutschen gesetzlichen Krankenkasse, der bestätigt, dass Sie derzeit keinen Krankenversicherungsschutz besitzen und eine Wiederaufnahme in die gesetzliche Krankenversicherung in Ihrem Herkunftsland nicht möglich ist. Dieses Dokument sollte ebenfalls erläutern, warum eine Wiederaufnahme ausgeschlossen ist. Fordern Sie diesen Nachweis bei der deutschen gesetzlichen Krankenkasse an, bei der Sie zuletzt versichert waren.

Kosten: Die monatliche Gebühr richtet sich nach Ihrem Alter. Wenn Sie unter 65 Jahre alt sind, beträgt die Gebühr 60 Euro pro Monat. Sind Sie 65 Jahre oder älter, zahlen Sie 157 Euro pro Monat. Diese Beiträge decken alle grundlegenden medizinischen Leistungen ab, die auch spanischen Staatsbürgern zur Verfügung stehen. Bei dieser Versicherung tragen Sie jedoch die Kosten für Medikamente komplett selbst, da eine Selbstbeteiligung von 100 % für Medikamente besteht.

Hauptunterschiede in den Gesundheitssystemen von Spanien, Deutschland und der Schweiz

Das Gesundheitssystem in Spanien, Deutschland und der Schweiz weist sowohl Ähnlichkeiten als auch wesentliche Unterschiede auf. Jedes dieser Systeme hat seine eigenen Vor- und Nachteile in Bezug auf Finanzierung, Versicherungspflicht, Leistungsumfang und Patientenrechte.

Während einige Leistungen in Spanien besser sein können, sind andere, insbesondere im Bereich der Zahnmedizin, weniger umfassend. Diese erfordern oft private Zahlungen oder Zusatzversicherungen.

In Bezug auf die Finanzierung unterscheiden sich die Systeme deutlich: Das spanische Gesundheitssystem wird weitgehend durch Steuern finanziert. Im Gegensatz dazu basieren die Systeme in Deutschland und der Schweiz hauptsächlich auf Versicherungsbeiträgen.

Alle drei Länder haben eine Form der Versicherungspflicht, jedoch unterscheiden sich die Ausgestaltungen erheblich. Gesetzliche Krankenkassen gibt es in Spanien nicht. Die Verwaltung übernimmt die Sozialversicherung (Seguridad Social). In Deutschland und der Schweiz hingegen haben Versicherte die Wahl aus einer Bandbreite von Krankenkassen, die unterschiedliche Leistungen übernehmen. Spanien und Deutschland bieten einen relativ einfachen Zugang zum Gesundheitssystem für ihre Einwohner, wobei Deutschland eine starke Trennung zwischen gesetzlicher und privater Versicherung aufweist. Die Schweiz hat ein vollständig privat organisiertes Krankenversicherungssystem, wobei jedoch eine gesetzliche Pflicht zur Versicherung besteht. Die Krankenversicherungsprämien sind nicht einkommensabhängig, sondern variieren je nach Versicherer, gewähltem Versicherungsmodell und Wohnkanton. Die Schweizer müssen eine jährliche Franchise (Selbstbeteiligung) zahlen, bevor die Krankenkasse beginnt, Kosten zu übernehmen. Zusätzlich gibt es einen Selbstbehalt, der nach Erreichen der Franchise greift. Dies führt zu einer tendenziell höheren Kostenbeteiligung im Vergleich zu anderen europäischen Ländern.

Der Leistungsumfang variiert zwischen den Ländern, insbesondere hinsichtlich auf die Abdeckung von Zahnbehandlungen. In Spanien sind Zahnbehandlungen weitgehend privat zu finanzieren, während sie in Deutschland Teil der gesetzlichen Versorgung sind. In der Schweiz können zusätzliche Leistungen durch Zusatzversicherungen abgedeckt werden.

Die Zugänglichkeit und Wartezeiten sind weitere Aspekte, die sich unterscheiden. In Spanien sind die Wartezeiten für spezialisierte Behandlungen und Operationen im Vergleich länger, was viele Bürger dazu veranlasst, private Versicherungen für einen schnelleren Zugang zu wählen. In Deutschland haben die Wartezeiten für Operationen oder Facharzttermine in den letzten Jahren ebenfalls zugenommen. In der Schweiz sind die Wartezeiten generell kurz, was auf die hohe Dichte an Gesundheitsdienstleistern und die effiziente Verwaltung zurückzuführen ist.

Die freie Arztwahl ist in Spanien durch das System der Gesundheitszentren eingeschränkt, während in Deutschland und der Schweiz eine größere Freiheit bei der Auswahl von Ärzten besteht. In Deutschland und in der Schweiz können Patienten auch direkt beim Facharzt vorstellig werden.

Die Kostenbeteiligung und Zuzahlungen unterscheiden sich ebenfalls. In Spanien fallen keine Praxisgebühren an, und die Kostenbeteiligung der Patienten ist relativ gering. Medikamente werden subventioniert, Rentner zahlen beispielsweise nur 10 % Zuzahlung für Medikamente, während Angestellte und Selbstständige 50 % zahlen. Allerdings übernimmt die Sozialversicherung keine Kosten für Zahnbehandlungen, mit Ausnahme von Zahnextraktionen und Untersuchungen bei Kindern zwischen 6 und 15 Jahren.

Ein weiteres Merkmal des spanischen Systems ist die eingeschränkte freie Arzt- und Klinikwahl. Patienten sind an ein bestimmtes Gesundheitszentrum (Centro de Salud) gebunden, was die Wahlmöglichkeiten von Ärzten und Krankenhäusern stark einschränkt.

Private Krankenversicherung in Spanien

In Spanien existiert neben dem öffentlichen auch ein umfangreiches privates Krankenversicherungssystem. Während das staatliche System grundlegende Gesundheitsleistungen für alle Bürger bereitstellt, wählen viele Menschen eine private Krankenversicherung, um Einschränkungen des öffentlichen Systems zu umgehen und zusätzliche Vorteile zu nutzen.

Ein zentraler Vorteil der privaten Krankenversicherung ist die deutliche Verringerung der Wartezeiten. Im Gegensatz zum öffentlichen Gesundheitssystem, das in der Regel (außer bei Notfällen) eine Überweisung vom Hausarzt benötigt, ermöglicht eine private Versicherung direkten Zugang zu Fachärzten.

Darüber hinaus sind private Krankenhäuser und Kliniken in Spanien oft mit modernster Technologie ausgestattet und bieten ein hohes Maß an Komfort. Zudem erleichtert die Verfügbarkeit von deutschsprachigen Privatärzten die Kommunikation mit den Patienten, die nur Deutsch sprechen, da Gespräche in ihrer Muttersprache geführt werden können. Dies verbessert die Qualität der Behandlung erheblich, indem Missverständnisse vermieden und die Möglichkeit geschaffen wird, dass Patienten ihre Symptome und Bedenken klarer ausdrücken können.

Außerdem haben Patienten mit einer privaten Krankenversicherung die Freiheit, Ärzte und medizinische Einrichtungen aus einem umfangreichen Netzwerk auszuwählen.

Ein weiterer Vorteil der privaten Krankenversicherung in Spanien sind die vergleichsweise günstigen Kosten. Die Prämien variieren je nach Anbieter, gewähltem Tarif sowie dem Alter und dem Gesundheitszustand des Versicherten. Im Vergleich zu Ländern wie Deutschland oder der Schweiz sind die Kosten für private Krankenversicherungen in Spanien deutlich niedriger, was sie zu einer attraktiven Option für viele macht.

Diese Vorteile machen die private Krankenversicherung in Spanien zu einer besonders attraktiven Wahl für all jene, die großen Wert auf schnelle, flexible und erstklassige medizinische Versorgung legen.

Doch gibt es auch einige Nachteile, die wohlüberlegt sein sollten, insbesondere hinsichtlich der langfristigen Finanzierung und Verfügbarkeit von Leistungen. Einer der größten Nachteile privater Krankenversicherungen ist der Anstieg der Prämien im Alter. Mit zunehmendem Alter können die Kosten oft erheblich steigen. Diese steigenden Prämien stellen besonders für ältere Menschen eine finanzielle Belastung dar, da sie mit höheren medizinischen Ausgaben und gleichzeitig geringerem Einkommen, oft nur der Rente, konfrontiert sind.

Zudem sind private Krankenversicherungen oft durch Begrenzungen und Ausschlüsse gekennzeichnet, die bestimmte Behandlungen wie Organtransplantationen oder Vorerkrankungen nicht abdecken. Darüber hinaus sind auch Medikamente von der Versicherungsleistung ausgeschlossen, was bedeutet, dass Versicherte sowohl für wichtige medizinische Leistungen als auch für notwendige Medikamente selbst aufkommen müssen.

Diese Nachteile verdeutlichen, dass die Entscheidung für eine private Krankenversicherung sorgfältig abgewogen werden muss, besonders im Hinblick auf langfristige finanzielle Tragfähigkeit und umfassende medizinische Abdeckung. Eine gute Lösung könnte eine Kombination aus der gesetzlichen Krankenversicherung und einer privaten Krankenversicherung als Zusatzversicherung sein.